2019-07-23 来源 :公益时报 作者 : 张明敏

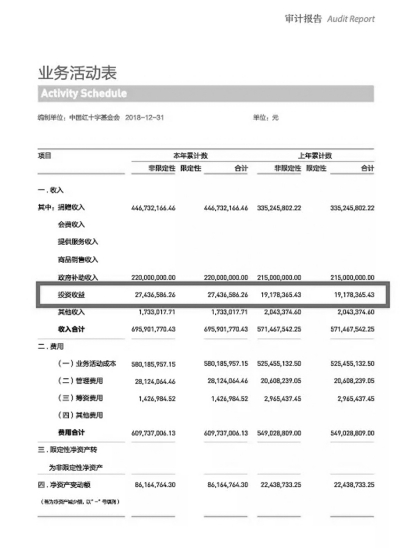

中国红十字基金会《审计报告》显示,2018年基金会取得投资收益27,436,586.26元

中国红十字基金会《审计报告》显示,2018年基金会取得投资收益27,436,586.26元■ 本报记者 张明敏

2019年1月1日,《慈善组织保值增值投资活动管理暂行办法》正式实施,对慈善组织的投资活动,慈善财产运用风险,慈善组织持续健康发展做出规定。同时让慈善组织从事保值增值业务有法可依,让慈善组织投资理财减少公众质疑。

此前,2018年4月27日,中国人民银行、银保监会、证监会、外汇局联合发布《关于规范金融机构资产管理业务的指导意见》(简称“资管新规”),明确金融机构开展资产管理业务时不得承诺保本保收益。出现兑付困难时,金融机构不得以任何形式垫资兑付。金融机构不得在表内开展资产管理业务。

在这一背景下,慈善组织如何开展保值增值活动?

《公益时报》记者专访了中国红十字基金会财务资产部部长刘金兰,就基金会投资偏好、投资收益及使用、金融机构投资产品以及与慈善组织投资所面临的共性问题做出回应。

2018年度中国红十字基金会财务报告显示,截至2018年基金会实现年收入6.96亿元,同比增长16%。社会捐助收入突破4.47亿元。公益支出5.8亿元,全年投资收益为2743.66万元。

年化投资收益稳健保持4~5%

据刘金兰介绍,中国红基会的投资行为从2008年开始,投资方式就是购买风险等级R3以下(小于等于风险3级)的银行预期固定收益率理财产品,并无二级市场购买股票及进行股权投资、实体性投资等行为。2008年至今依旧坚持此种投资行为,并无太多突破。

刘金兰表示,银行有专家团队和资金池,在《资管新规》出台前,购买预期固定收益率银行理财产品属于刚兑产品,能够保障收益,这符合慈善组织的诉求。而基金或证券公司提供的产品大多为净值型,产品持有期间存在波动,需要专业人员进行跟进,这样会增加慈善组织成本负担。

中国红十字基金会《审计报告》显示,2018年基金会收回投资所收到的现金为551,265,528.70元,取得投资收益所收到的现金为27,436,586.26元;2017年收回投资所收到的现金为480,000,000.00元,取得投资收益所收到的现金为19,178,365.43元。

“这些年,基金会投资理财的平均收益均维持在年化收益4%~5%之间。2018年,在外部市场行情不好,所购买的产品平均年化收益率也达到5.2%,其中有个产品达到5.5%。”刘金兰说,“这些年,外部金融评估机构对中国红基会做过一些评估,均做出了投资收益较为平稳,波动较小的结论。”

设立投资增值咨询委员会

据了解,由于投资业务占比整个基金会财务业务量的比重不大,中国红基会内部暂未设立投资业务专门部门,目前投资均由财务资产部开展,秘书处负责日常的常规投资理财(银行理财产品),理事会是投资决策机构。

中国红基会虽未设立投资业务部门,但在理事会下面设有投资增值咨询委员会。

据刘金兰介绍,投资增值咨询委员会由拥有金融和投资背景人士组成,主要在宏观政策咨询、内部管理制度、投资策略和方法、资产配置标准及决策程序提供咨询意见。不涉及给购买具体金融产品提供建议。投资增值咨询委员会不在基金会领取任何报酬。

“投资增值咨询委员会也会了解基金会购买的理财产品是否遵守相关规定流程进行投资,是否购买负面清单的产品等,从一定程度上说,也对基金会投资行为进行监督。”刘金兰表示。

刘金兰指出,《办法》出台让慈善组织进行投资有法可依,在一定程度上鼓励慈善组织进行投资的行为。但是慈善组织在进行投资活动前,应该对自己的内部管理、决策程序进行一个自我判断,要把风险管理放在首位,不应把步子迈的太大。

投资偏好稳健

据刘金兰介绍,中国红基会保值增值投资理财主要方式是委托银行购买理财产品,保证固定收益率。由于基金会收到善款均需要及时拨付用于保障公益项目执行和机构运营,资金流动性强,长期投资产品不能满足流动性的需求。

“慈善组织资金并不像产业基金可以做长期投资,投资周期5至10年。我们会根据资金流动性来规划投资计划,3个月、6个月、1年、最长的理财产品周期多长合适,投资回报率如何,均要结合基金会资金流动性。在目前市场行情下,《资管新规》还没有完全禁止固收类银行理财产品,虽然利率较去年同期低了一个点,但是还能保持在年化收益率4%左右,如果内部投资管理及决策机制还没有特别完善的情况下,银行固收的理财产品还是一个相对优选的方案。”刘金兰表示。

据刘金兰介绍,中国红基会在年度理事会上会做出投资理财的计划,理事会通过后,秘书处按计划执行。通常在一笔理财产品到期一个礼拜前,财务资产部会在各个开户行进行询价比较,遴选出性价比较高的同类产品,秘书处审批通过后,进行购买。

“可能了解我们更多的还是银行,因为慈善组织善款收集的渠道是银行,慈善项目的资金拨付也都在银行,善款进来后往往很快就会被拨付出去,并没有太多沉淀资金。投资行为呈现周期性、分散性,这些信息银行最为了解,银行会推荐相对稳健和收益率适中且能实现刚兑的理财产品,慈善组织根据自身条件进行选择产品。”刘金兰说。

保值增值的收益使用

“投资理财收益均会支持中国红基会日常运转及公益项目的实施。”刘金兰表示。

据刘金兰介绍,中国红基会开支分为三部分:第一,直接用于公益项目的成本支出;第二,机构日常管理费用支出;第三,筹款费用支出。

刘金兰表示:“大多慈善组织尤其基金会都是自收自支的组织,财政没有任何拨款,提取管理费用一般都不足以支撑机构的日常运营,保值增值收益是保证公益机构可持续发展的重要支撑力量;另外,大病救助、人道救援、紧急备灾救援和腾讯99公益日配捐均会从投资理财收益部分列支一部分。比如:如果一个地方受灾,马上发起筹款后又不能迅速筹集到资金,那这时候就得动用保值增值的收益来支持。”

相比于慈善组织投资理财收益的使用,这笔收益是否应该缴纳相应税收也成了很多慈善组织讨论的热点。

根据《财政部、国家税务总局关于非营利组织企业所得税免税收入问题的通知》,慈善组织保值增值性投资活动取得的投资收益,含股息红利收入、保本投资收益、投资财产转让收益都没有被纳入免税收入范围。

而《办法》也并没有对慈善组织投资理财保值增值收益部分税收减免问题做出说明。

根据国家税收相关规定,目前购买的银行理财产品收益属于非保本收益,收益应缴纳所得税。但基金会的年度日常支出远大于年度投资理财收益,已经将投资理财收入纳入到基金会年度日常支出中,支出大于收入,没有应纳税所得额,所以暂时也没有产生应纳所得税额。

金融人才匮乏

慈善组织资金量本来较为有限,大多数资金也都用于公益项目,用来做投资理财的钱并无多少,这使得大量慈善组织对于投资理财更多持有谨慎态度,有能力投资的机构并不多。

据了解,中国红十字基金会财务资产部有正式员工5人,志愿者2人,部门主要工作职责是负责基金会日常的财务管理和会计核算。投资理财并非基金会主业,是业务中很小一块,部门安排1人负责执行投资事宜,秘书处负责日常的常规理财产品的购买,重大投资由基金会理事会进行决策。

刘金兰表示,实际上慈善组织在保值增值方面面临着这样的共性问题:

第一,人才不足。要想投资效果好人才是关键,但是慈善组织有自己的薪资体系,很难突破已有的薪资体系去高薪聘请专业投资人才,这是一个两难的问题。

第二,慈善组织的主业并不是投资。不像基金公司的主业就是投资,募集资金的目的就是解决投资增值的问题。

第三,投资增值存在风险,决策机制决定了慈善组织在投资理财的问题上不敢把步子迈的太大。

刘金兰表示:“慈善组织涉及重要投资需要理事会批准,如果理事会成员多数具有金融或其他财务专业背景,则慈善组织投资行为可能表现积极。但理事会成员专业背景较为多元,则慈善组织在投资行为上可能表现复杂。”

期待建立枢纽平台

由于慈善组织保值增值存在的上述问题,很多时候是慈善组织自己在默默地做。《办法》出台后,市场反应开始积极起来。证券、基金、信托、财务类公司通过各种途径与慈善组织接触,推荐金融产品,助力慈善组织投资。

“今年上半年,仅我接待洽谈合作的金融机构就有十几家。财富、信托、证券、私募股权公司均有,这些金融机构的从业者也想帮助慈善组织做好投资业务,推出了一些较为稳妥的投资理财产品。”刘金兰表示。

对于目前众多金融机构上门推荐,刘金兰也坦言有些无力,仅有几名财务人员的慈善组织除了处理机构日常财务核算外,能够顾及机构投资理财时间却不多。希望能有公益或金融界的一些枢纽组织或平台牵头,拟定准入清单,甄别优秀金融机构和产品供慈善组织在该平台挑选,这将大大节省慈善组织投资理财的成本。

“现在金融机构比慈善组织还多,打造枢纽平台前期与想要参与慈善组织投资理财的金融机构接触,对其评估、筛选、实测后在平台推出,慈善组织后期根据自身风险承受能力和自身投资实力来选择金融产品。”刘金兰说。

对于能够与慈善组织合作的金融机构,刘金兰心中也有着自己的标准。

刘金兰表示,“第一,金融机构推出理财产品应该比较稳健,金融机构自身有一定的风险管理能力;第二,金融机构履行企业社会责任,可以做一些金融知识的普及,比如在选择产品时如何能够识别产品的风险;第三,金融机构愿意参与一些公益项目。这应该是慈善组织选择金融机构合作的基本标准。”